xm外汇新闻:美联储“鹰派降息”重挫美股!后市怎么走?一图回顾过去8轮降息周期

每经记者 蔡鼎 每经编辑 兰素英

当地时间12月18日,美联储联邦公开市场委员会(下称FOMC)宣布降息25个基点至4.25%~4.50%,符合市场预期,为美联储今年9月以来连续第三次降息。

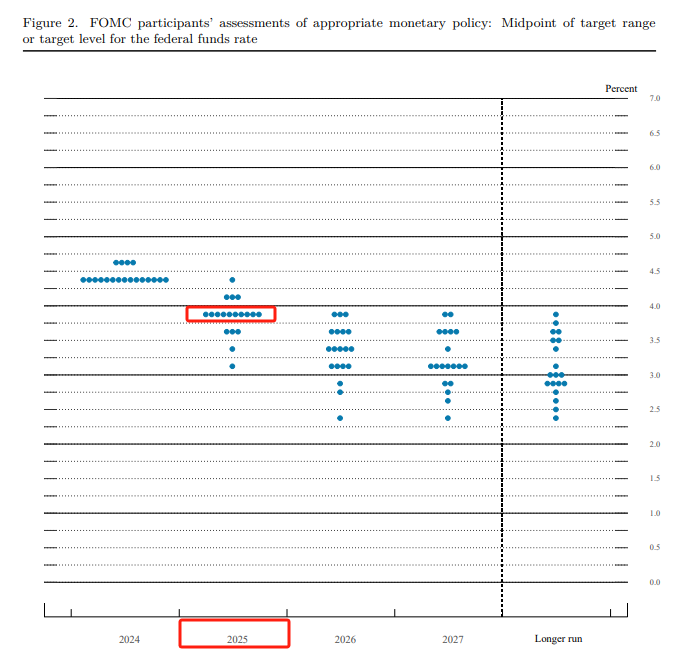

由于通胀风险和不确定性很高,FOMC认为明年放慢进一步调整政策利率的步伐“是合适的”,“与更为坚挺的通胀预期相符”。与政策声明一同发布的“经济预测摘要(SEP)”和“点阵图”显示,美联储上调了未来两年的通胀预期和利率预期水平,体现了“绝对鹰派倾向”。有评论认为,美联储对明年通胀和失业预期的调整显示,FOMC认定,特朗普明年上台后的政策将推升通胀。

惠誉评级(Fitch Ratings)美国经济研究主管Olu Sonola对《每日经济新闻》记者指出,“此次政策调整更像是一次(鹰派的)暂停。美国经济增长依然良好,劳动力市场也依然健康,但通胀风暴正在聚集。如今的美联储已经显然不像三个月前那样具有确定的政策方向。我们都需要为2025年货币政策的颠簸做好准备。”

“绝对鹰派”的FOMC货币政策声明对美股造成了剧烈冲击。道指重挫1100点,创下半个世纪(1974年)以来的首个日线“十连阴”;标普500指数大跌2.95%,创2001年以来跌幅最大的美联储议息日行情;美股“恐慌指数”VIX暴涨74%。

道指创半个世纪以来首个日线“十连阴” 图片来源:东方财富

道指创半个世纪以来首个日线“十连阴” 图片来源:东方财富  图片来源:谷歌财经

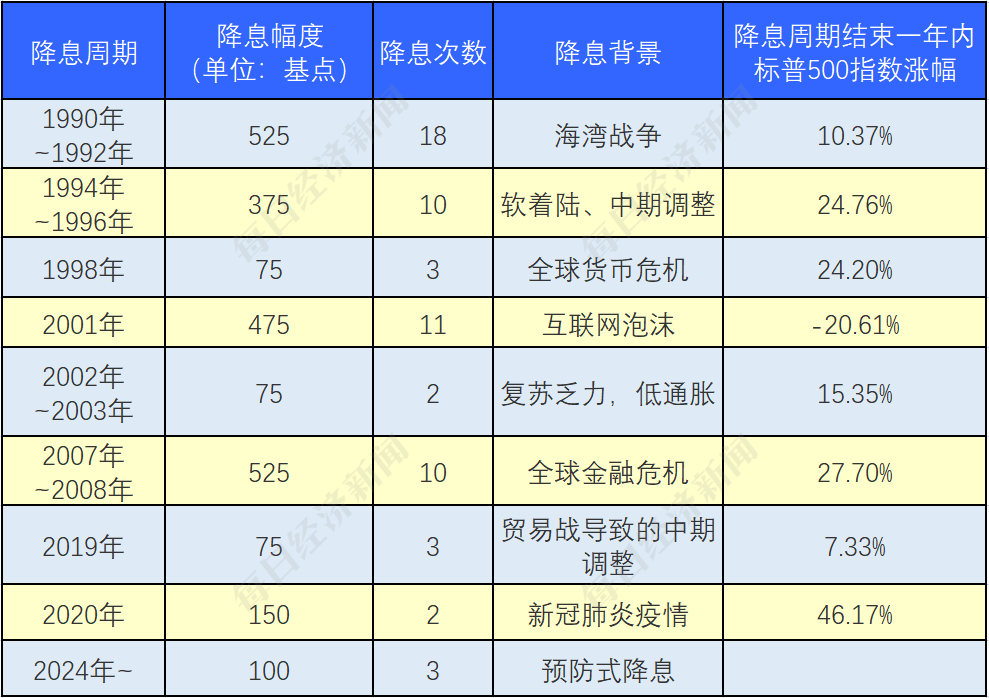

图片来源:谷歌财经从1990年到本轮降息之前,美联储已经经历过8轮降息周期。其中,在7轮降息周期结束后的一年内,标普500指数都出现了上涨。

《每日经济新闻》记者注意到,此次议息会议上,唯一投反对票的是克利夫兰联储主席Beth M. Hammack,她更希望保持利率不变,即主张暂停降息。

在缩表方面,本次声明依旧表示,FOMC将继续减少其持有的美国国债、机构债务和机构抵押贷款支持证券(MBS)。也就是说,联储的缩减量化紧缩(QT)的行动计划仍未改变。

2024年12月美联储议息会议声明相对前次会议的变化很小,仅仅将“在考虑对联邦基金利率目标区间进行额外调整时,委员会将仔细评估传入的数据、不断变化的前景和风险平衡”,修改为“在考虑对联邦基金利率目标区间进行额外调整的程度和时间时,FOMC将仔细评估传入的数据、不断变化的前景和风险平衡”,新增了“程度”和“时间”这两个措辞。

令市场意外的是,美联储主席鲍威尔在新闻发布会上表示,本次降息后,美联储进一步降息的门槛可能更高。他指出,目前,政策利率已经由峰值下调了一个百分点,政策立场的限制性明显减少。因此,在考虑进步一调整政策利率时,美联储可以更加谨慎。鲍威尔称,12月的降息决定更具有挑战性,但却是“正确的决定”。2025年美联储是否降息将基于未来的数据,而不是当前的预测结果,美联储将在通胀改善后再考虑进一步降息。

根据FOMC更新的经济预测摘要(SEP)和“点阵图”,19名FOMC票委中有10人认为,到2025年底联邦基金利率目标区间将降至3.75%~4%。以每次降息25个基点为计算,意味着绝大多数票委认为明年仅应降息两次,与今年9月时预计的四次降息有较大程度放缓。

图片来源:美联储网站

图片来源:美联储网站从上图可以看出,有一名票委认为明年FOMC不应降息,三名票委认为该降息一次,10名票委认为降息两次,三名票委认为该降息三次,认为该降息四次和五次的各有一名票委。

“绝对鹰派”的FOMC货币政策声明对美股造成了剧烈冲击。

当地时间12月18日,道指重挫1100点,创下半个世纪(1974年)以来的首个日线“十连阴”;标普500指数大跌2.95%,创2001年以来跌幅最大的美联储议息日行情;美股“恐慌指数”VIX昨夜暴涨74%,创下了四个月来的最高位28.32,单日涨幅比今年8月初的“黑色星期一”时还要大;美元指数大涨1.22%,上破108关口,续创两年高位。

自20世纪90年代初以来,到本轮降息周期之前,美联储已经累计进行过8轮降息周期。其中,在海湾战争导致的降息周期中美联储降息次数最多,总计降息18次,累计降息幅度达525个基点,而2002年和2020年这两轮降息周期中的降息次数最少,仅有2次。纵观过去这8轮降息周期,标普500指数在降息周期结束后的一年内绝大多数时候都呈上涨,涨幅最高达46%,只有互联网泡沫破裂后的那次例外,该指数在这轮周期结束后一年内下跌了约20%。

图片来源:每经制图(信息来源:福布斯网站)

图片来源:每经制图(信息来源:福布斯网站)此次降息之所以会引发市场高度关注,是因为这是美国当选总统特朗普正式上任前的最后一次美联储议息会议。

针对此次美联储“鹰派降息”,瑞银财富管理投资总监办公室(CIO)在发给《每日经济新闻》记者的置评邮件中称,“我们认为,美联储仍将继续依赖数据,在其下一步行动中未来的经济指标将继续扮演重要角色。美联储首选的通胀指标PCE物价指数将于本周五公布,我们预计未来几个月整体通胀将进一步放缓。随着美联储继续评估劳动力市场的健康状况,就业数据也仍将是一个重要的考虑因素。”

鲍威尔在新闻发布会上表示,美联储正在讨论关税如何推动通胀,美联储在这方面做了很多工作,能够对适当的关税政策作出仔细的评估,但对关税的影响做任何结论为时过早,尚不知道关税针对的国家、规模和持续时间。他认为,2018年的关税分析仍然是一个好的参考,有很多因素会影响关税对消费者通胀的影响。

惠誉评级(Fitch Ratings)美国经济研究主管Olu Sonola对《每日经济新闻》记者指出,“美联储本质上是在承认2025年的(特朗普)政府政策可能导致高通胀,此次政策调整更像是一次(鹰派的)暂停。美国经济增长依然良好,劳动力市场也依然健康,但通胀风暴正在聚集。如今的美联储已经显然不像三个月前那样具有确定的政策方向。因此,我们都需要为2025年货币政策的颠簸做好准备。”

高盛预计,特朗普上台后实施的关税措施可能会在明年将核心通胀率推高0.3个百分点。虽然大部分影响将在2026年消退,但它可能会引起央行内部的不适,因为这将导致通胀在五年高于2%的目标。

特朗普曾在竞选时多次公开表达对美联储政策的不满,甚至发出“终结美联储”的言论。美联社的报道称,他希望通过这种方式来赢得选民的支持,进一步挑战美联储的独立性。早在特朗普第一个总统任期内,就曾多次抨击美联储主席鲍威尔,指责他放松货币政策速度不够快,没有充分支持总统的经济议程。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:视觉中国-VCG111477590670